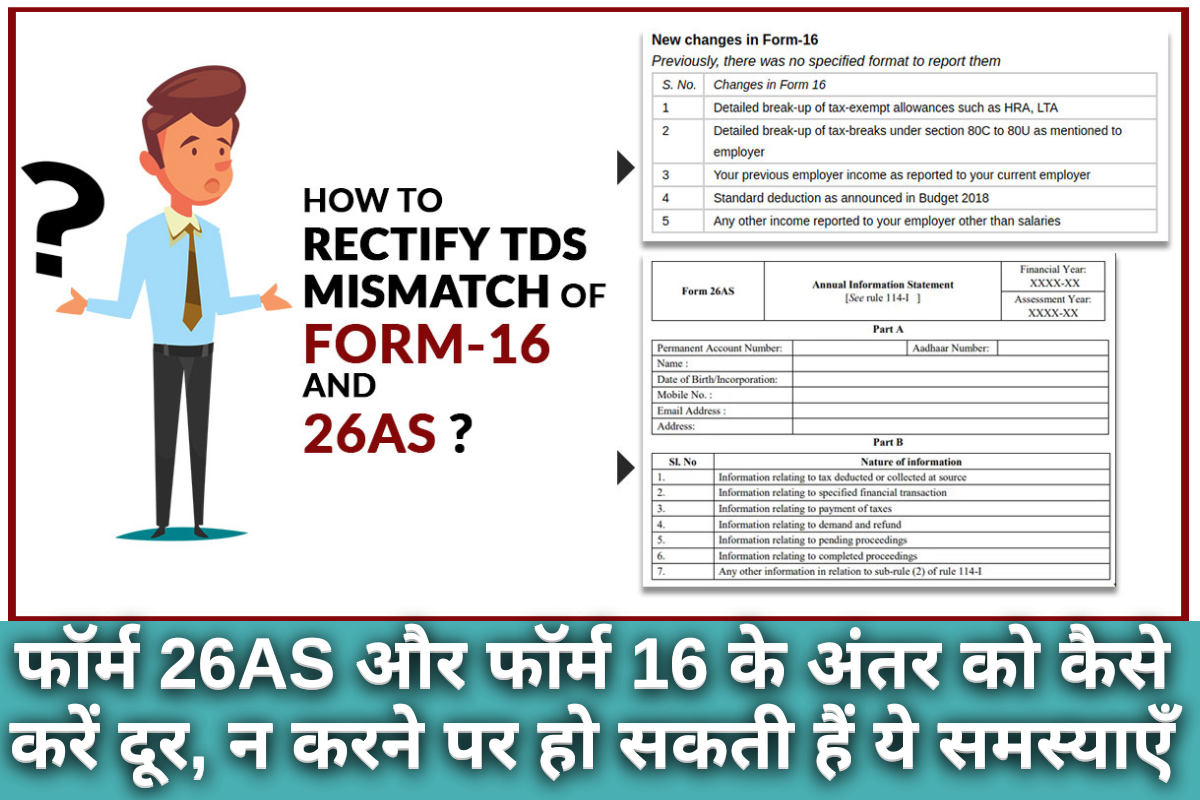

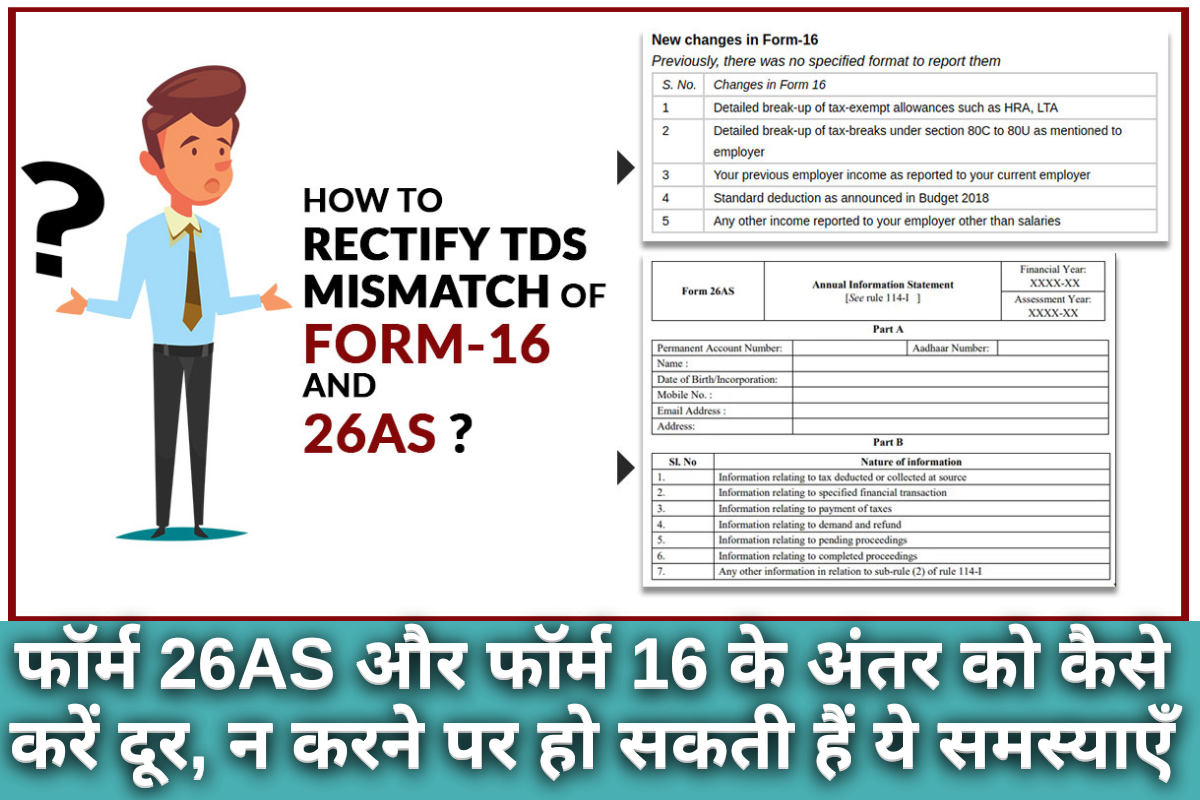

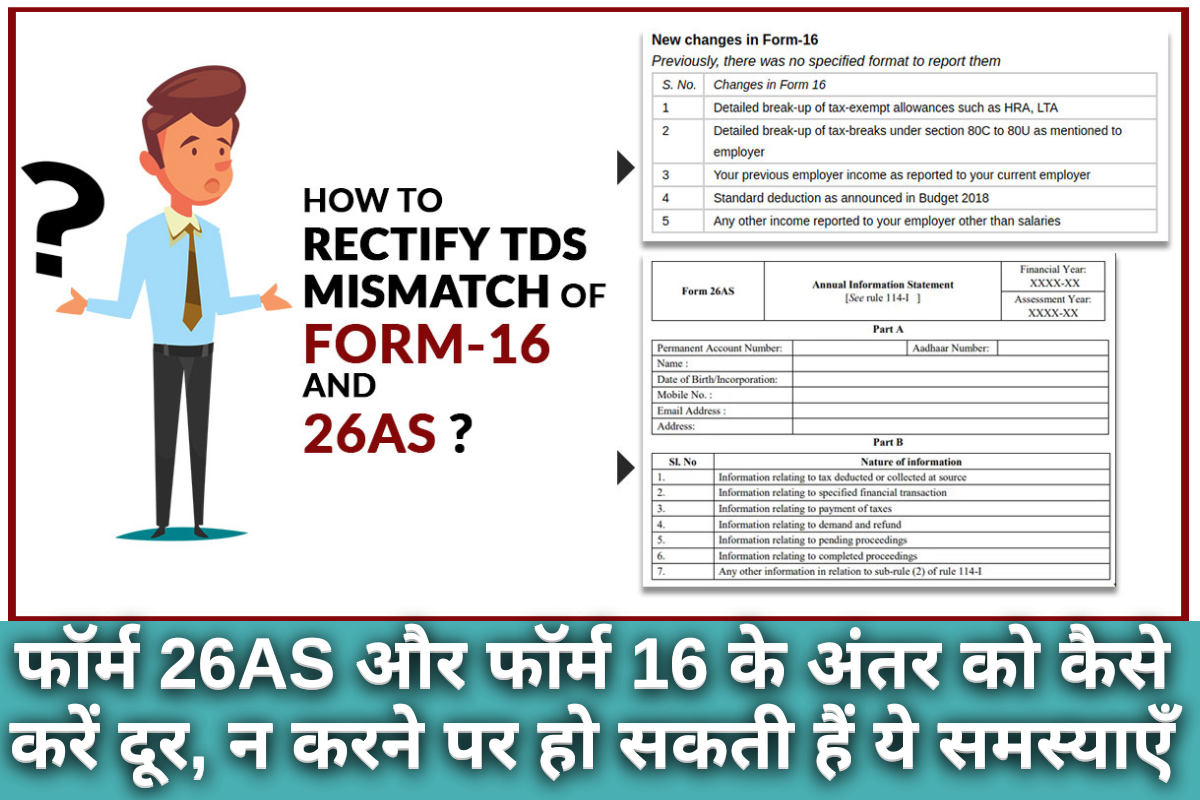

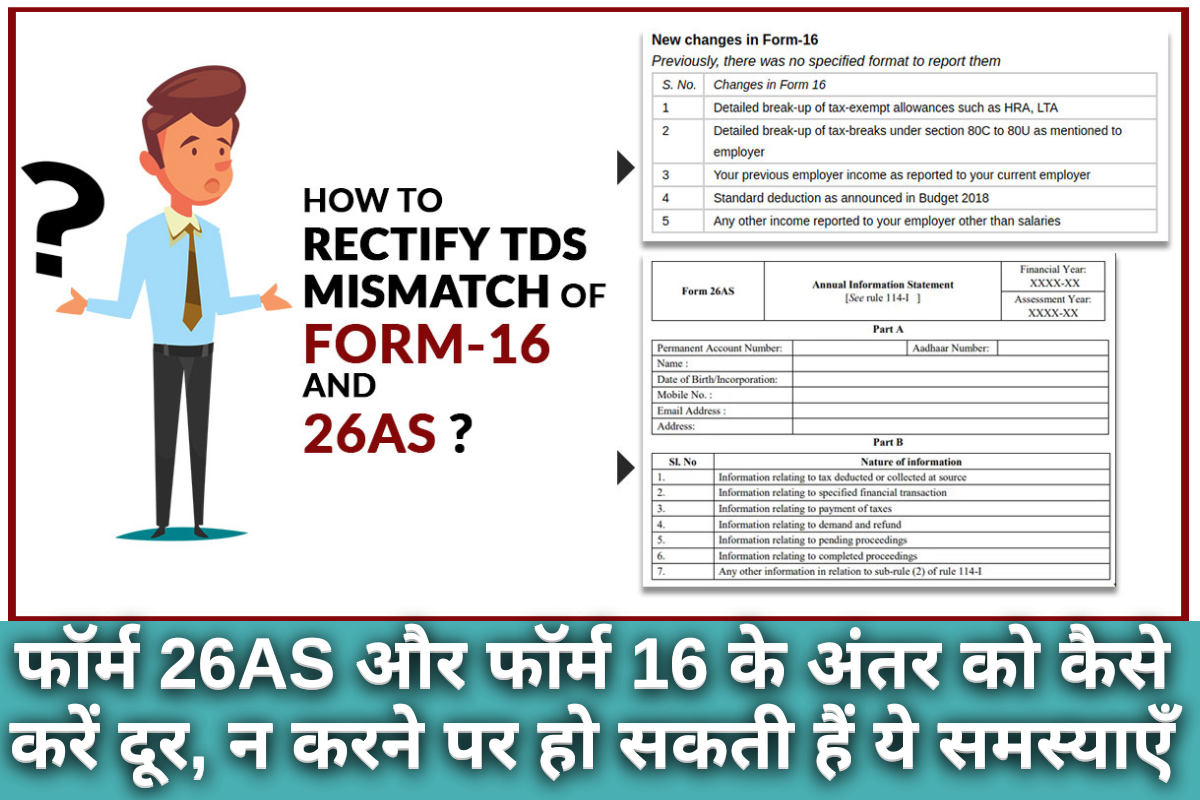

Income Tax Return : आईटीआर फाइल करते समय अक्सर हम छोटी-छोटी गलतियां कर बैठते हैं, जो बाद में परेशानी का कारण बनती हैं। इन्हीं में से एक है फॉर्म 26AS और 16 के आंकड़ों का अंतर।

Income Tax Return : वित्त वर्ष 2023-24 के लिए आयकर रिटर्न (आईटीआर) फाइल करने की प्रक्रिया शुरू हो गई है। भारत के नागरिक होने के नाते, आयकर रिटर्न फाइल करना प्रत्येक व्यक्ति की जिम्मेदारी है। यह केवल एक कानूनी आवश्यक नहीं है, बल्कि इसके कई फायदे भी हैं। आयकर रिटर्न फाइल करने से आपको बैंक से लोन प्राप्त करने में आसानी होती है। बैंक लोन के लिए आवेदन करते समय आईटीआर एक महत्वपूर्ण दस्तावेज होता है, जो आपकी आय और वित्तीय स्थिति का प्रमाण देता है।

इसके अलावा, यदि आप किसी व्यवसाय में हैं या किसी नए व्यवसाय की शुरुआत करना चाहते हैं, तो नियमित रूप से आईटीआर फाइल करने से आपको व्यवसायिक अवसरों में भी मदद मिलती है। यह आपकी वित्तीय साख को मजबूत बनाता है और संभावित साझेदारों और निवेशकों के लिए आपकी विश्वसनीयता को बढ़ाता है। साथ ही, आईटीआर फाइल करने से आपको कर छूट और रिफंड का लाभ भी मिल सकता है, जिससे आपकी वित्तीय स्थिति में सुधार होता है।

इस प्रकार, आईटीआर फाइल करना न केवल एक जिम्मेदारी है, बल्कि यह आपके आर्थिक भविष्य को सुरक्षित और सशक्त बनाने का एक महत्वपूर्ण कदम भी है। इसलिए, समय पर और सही तरीके से आईटीआर फाइल करना आवश्यक है।आईटीआर फाइल करते समय अक्सर हम ऐसी छोटी-छोटी गलतियां कर देते हैं जो बाद में परेशानी का कारण बन जाती हैं। इन्हीं गलतियों में से एक है फॉर्म फॉर्म 26AS और फॉर्म 16 के आंकड़ों में अंतर होना।

Income Tax Return : आईटीआर भरते समय बार-बार इस बात की हिदायत दी जाती है कि फॉर्म फॉर्म 26AS का मिलान कर लें। इसका मतलब है कि आपके द्वारा किए गए टैक्स भुगतान, निवेश, खर्च और आय की जानकारी फॉर्म फॉर्म 26AS में दर्ज होनी चाहिए। फॉर्म फॉर्म 26AS आपकी वार्षिक कर विवरणिका होती है, जिसमें आपके द्वारा भुगतान किए गए कर और टीडीएस की जानकारी होती है। यह सुनिश्चित करता है कि आपके द्वारा दी गई जानकारी सही और संपूर्ण है।

Income Tax Return : जो लोग पहली बार इनकम टैक्स रिटर्न भर रहे हैं, उन्हें अक्सर इस प्रक्रिया की पूरी जानकारी नहीं होती है। इसलिए, यह आवश्यक है कि वे फॉर्म फॉर्म 26AS और फॉर्म 16 की जानकारी को ध्यान से मिलाएं और किसी भी तरह के अंतर को सही करें। इससे न केवल आपकी आईटीआर प्रक्रिया सुचारू रूप से पूरी होगी, बल्कि भविष्य में किसी भी तरह की परेशानी से बचने में भी मदद मिलेगी।

सही और सटीक जानकारी प्रदान करने से न केवल कानूनी समस्याओं से बचा जा सकता है, बल्कि यह आपके वित्तीय रिकॉर्ड को भी साफ और सटीक बनाता है।

इससे भी पढ़े :- सूचना और साइबर सुरक्षा में नई ऊंचाइयां, रक्षा क्षेत्र में नई क्षमता

Income Tax Return : इस रिपोर्ट में हम विस्तार से जानेंगे कि फॉर्म 26AS क्या है, इसमें कौन-कौन सी जानकारियाँ होती हैं और फॉर्म 26AS और फॉर्म 16 के बीच के अंतर को कैसे दूर किया जा सकता है। इन सवालों के जवाब पाने के लिए हमने दिल्ली के चार्टर्ड एकाउंटेंट आशुतोष श्रीवास्तव से बातचीत की है।

Income Tax Return : फॉर्म 26AS आपकी वार्षिक कर विवरणिका होती है, जिसमें आपके द्वारा भुगतान किए गए टैक्स, टीडीएस (स्रोत पर कर कटौती), टीसीएस (स्रोत पर कर संग्रह), और अन्य कर संबंधी जानकारी होती है। यह फॉर्म आपके पैन कार्ड से लिंक होता है और इसे आयकर विभाग की वेबसाइट से डाउनलोड किया जा सकता है। इसमें आपके द्वारा प्राप्त आय, टैक्स भुगतान और अन्य कर कटौतियों का विवरण होता है।

दूसरी ओर, फॉर्म 16 आपके नियोक्ता द्वारा जारी किया जाता है और इसमें आपकी सालाना आय और उस पर काटे गए टीडीएस की जानकारी होती है।

आशुतोष श्रीवास्तव के अनुसार, फॉर्म 26AS और फॉर्म 16 के बीच के अंतर को दूर करने के लिए सबसे पहले आपको दोनों फॉर्म की जानकारी को ध्यानपूर्वक मिलाना चाहिए। यदि कोई अंतर पाया जाता है, तो उसे तुरंत सही करें। यह सुनिश्चित करें कि आपके सभी टैक्स भुगतान और आय की जानकारी सही तरीके से दर्ज हो।

इस प्रकार, फॉर्म 26AS और फॉर्म 16 के बीच के अंतर को सही तरीके से मिलान और सुधार कर आप अपनी आईटीआर प्रक्रिया को सुगम बना सकते हैं।

सबसे पहले जानते हैं कि आईटीआर फाइल करने की अंतिम तारीख क्या है

Income Tax Return : नए वित्तीय वर्ष की शुरुआत 01 अप्रैल 2024 को हो चुकी है। इसके साथ ही 1 अप्रैल से इनकम टैक्स रिटर्न (आईटीआर) फाइल करने की प्रक्रिया भी शुरू हो गई है। वित्तीय वर्ष 2023-24 और आकलन वर्ष 2024-25 के लिए इनकम टैक्स रिटर्न फाइल करने की आखिरी तारीख 31 जुलाई, 2024 निर्धारित की गई है।

Income Tax Return : आईटीआर फाइल करना सभी करदाताओं के लिए महत्वपूर्ण है, क्योंकि यह उनकी आय, निवेश और कर भुगतान का रिकॉर्ड रखता है। समय पर आईटीआर फाइल करने से न केवल करदाताओं को कानूनी दायित्वों का पालन करने में मदद मिलती है, बल्कि इससे उन्हें कई वित्तीय लाभ भी मिलते हैं। जैसे कि रिफंड प्राप्त करना, बैंक लोन के लिए आवेदन में सुविधा और भविष्य में किसी भी कर विवाद से बचाव।

Income Tax Return : यह सुनिश्चित करना आवश्यक है कि आईटीआर फाइल करते समय सभी विवरण सही और पूर्ण हों। इसके लिए फॉर्म 26AS और फॉर्म 16 जैसी दस्तावेजों का मिलान करना महत्वपूर्ण है, ताकि किसी भी प्रकार की त्रुटि से बचा जा सके। सही तरीके से और समय पर आईटीआर फाइल करने से करदाता भविष्य में किसी भी संभावित समस्या से बच सकते हैं और अपने वित्तीय रिकॉर्ड को साफ-सुथरा रख सकते हैं।

इससे भी पढ़े :- अंतरिक्ष यात्रा का रोमांच, भारत के गोपी थोटाकुरा की सफलता से दुनिया प्रेरित |

इसलिए, समय पर आईटीआर फाइल करें और सभी आवश्यक दस्तावेजों को सही तरीके से जांच कर फाइलिंग प्रक्रिया को पूरा करें।

फॉर्म 26AS में क्या होता है?

Income Tax Return : दिल्ली के चार्टर्ड एकाउंटेंट आशुतोष श्रीवास्तव ने एबीपी से बातचीत करते हुए बताया कि फॉर्म 26AS एक महत्वपूर्ण दस्तावेज है। इसमें पूरे साल के दौरान आपके टीडीएस (स्रोत पर कर कटौती) या टीसीएस (स्रोत पर कर संग्रह) से संबंधित सभी विवरण होते हैं। इस फॉर्म में यह जानकारी होती है कि आपकी आय पर कहां-कहां से, कितना-कितना कर कटा है।

आशुतोष श्रीवास्तव के अनुसार, फॉर्म 26AS एक प्रकार का वार्षिक कर विवरण होता है, जिसे आयकर विभाग द्वारा जारी किया जाता है और यह आपके पैन कार्ड से लिंक होता है। इसमें आपके द्वारा भुगतान किए गए कर, प्राप्त रिफंड, और टीडीएस या टीसीएस की जानकारी शामिल होती है। इस फॉर्म की मदद से आप यह सुनिश्चित कर सकते हैं कि आपके द्वारा दिए गए सभी कर सही तरीके से रिकॉर्ड किए गए हैं और आपकी आय के स्रोतों पर सही तरीके से कर कटौती की गई है।

Income Tax Return : फॉर्म 26AS को नियमित रूप से चेक करना महत्वपूर्ण है, ताकि आप अपनी आय और कर भुगतान का सही-सही हिसाब रख सकें और किसी भी प्रकार की त्रुटि को समय रहते ठीक कर सकें। इसके अलावा, आईटीआर फाइल करते समय इस फॉर्म की जानकारी का मिलान करना आवश्यक है, ताकि आपकी फाइलिंग प्रक्रिया में कोई समस्या न आए। इस प्रकार, फॉर्म 26AS आपके कर संबंधित सभी विवरणों का सही और सटीक रिकॉर्ड होता है।

इस फॉर्म में तीन तरह के ब्योरे होते हैं.

- टीडीएस का ब्योरा,

- टैक्स कलेक्टेड ऐट सोर्स (टीसीएस) का ब्योरा,

- टैक्सपेयर के एडवांस टैक्स या सेल्फ असेसमेंट टैक्स का ब्योरा

Income Tax Return : इन सबकी जानकारी फॉर्म फॉर्म 26AS में होती है। इसे इस तरह समझिए कि जब भी कोई व्यक्ति टैक्स चुकाता है, तो इनकम टैक्स विभाग उस टैक्स अमाउंट को संबंधित व्यक्ति के पैन नंबर के आधार पर रिकॉर्ड में दर्ज कर देता है। यही रिकॉर्ड फॉर्म 26AS कहलाता है।

Income Tax Return : फॉर्म 26AS को करदाता का टैक्स क्रेडिट स्टेटमेंट भी कहा जा सकता है। इसमें आपके द्वारा चुकाए गए सभी प्रकार के टैक्स का विवरण होता है। यह फॉर्म आपके वित्तीय रिकॉर्ड को साफ-सुथरा रखने और सही तरीके से कर भुगतान सुनिश्चित करने के लिए महत्वपूर्ण होता है।

Income Tax Return :आप इस फॉर्म को इनकम टैक्स विभाग की आधिकारिक वेबसाइट से आसानी से डाउनलोड कर सकते हैं। इसके लिए आपको अपने पैन नंबर का उपयोग करना होगा। इस फॉर्म में आपके टीडीएस, टीसीएस, एडवांस टैक्स, और सेल्फ असेसमेंट टैक्स का पूरा विवरण होता है, जो आपको आईटीआर फाइल करते समय मदद करता है।फॉर्म 26AS की नियमित जांच से आप यह सुनिश्चित कर सकते हैं कि आपके सभी कर भुगतान सही तरीके से दर्ज हो रहे हैं और भविष्य में किसी भी प्रकार की समस्या से बच सकते हैं।

क्या होता है फॉर्म 16

Income Tax Return : फॉर्म 16 एक ऐसा दस्तावेज है जिसे कंपनियां अपने कर्मचारियों को जारी करती हैं। इसमें नौकरीपेशा व्यक्ति की आय और कर की जानकारी दर्ज होती है। फॉर्म 16 एक वार्षिक प्रमाण पत्र होता है, जिसमें कर्मचारी की सैलरी से कितनी राशि कर के रूप में काटी गई है, इसका विस्तृत ब्योरा होता है।

Income Tax Return : फॉर्म 16 दो भागों में बंटा होता है। पहले भाग में, आपके व्यक्तिगत विवरण, पैन, TAN और कंपनी के विवरण शामिल होते हैं। इसमें आपकी कुल आय और उस पर काटे गए टीडीएस का विवरण भी होता है। दूसरे भाग में, आपकी सैलरी के विभिन्न घटकों, जैसे बेसिक सैलरी, अलाउंसेस, और डिडक्शंस का ब्योरा होता है।

Income Tax Return :फॉर्म 16 इस बात का सबूत भी होता है कि आपकी सैलरी से जितना टीडीएस काटा गया है, वह सरकार के पास जमा हो चुका है। यह दस्तावेज आपके कर रिटर्न दाखिल करने में महत्वपूर्ण भूमिका निभाता है, क्योंकि इसमें आपकी आय और टीडीएस की सटीक जानकारी होती है।सही और पूरी जानकारी के साथ फॉर्म 16 प्राप्त करना सुनिश्चित करता है कि आपकी आईटीआर फाइलिंग प्रक्रिया सुचारू रूप से पूरी हो। यह दस्तावेज न केवल आपकी आय का प्रमाण है, बल्कि यह आपके कर रिकॉर्ड को भी साफ-सुथरा रखने में मदद करता है।

Income Tax Return : इनकम टैक्स एक्ट की धारा 203 के तहत, किसी भी कंपनी के लिए यह अनिवार्य है कि वे अपने कर्मचारियों को फॉर्म 16 प्रदान करें। फॉर्म 16 एक महत्वपूर्ण दस्तावेज है, जिसमें कर्मचारी की आय और टीडीएस (स्रोत पर कर कटौती) की जानकारी होती है। यह फॉर्म कर्मचारी के लिए इनकम टैक्स रिटर्न (आईटीआर) फाइल करते समय अत्यंत उपयोगी होता है।

Income Tax Return : यदि कोई कंपनी अपने कर्मचारियों को फॉर्म 16 जारी करने में विफल रहती है, तो उसे इसके लिए जुर्माना भुगतना पड़ सकता है। इनकम टैक्स एक्ट के अनुसार, कंपनी पर 100 रुपये प्रतिदिन के हिसाब से पेनल्टी लगाई जा सकती है, जब तक कि वह फॉर्म 16 जारी नहीं कर देती। यह पेनल्टी तब तक लगती रहेगी जब तक कि कंपनी अपनी जिम्मेदारी पूरी नहीं कर लेती।

इससे भी पढ़े :- भारतीय राजनीति में मुस्लिम मुख्यमंत्रियों का संदर्भ,पार्टियों और संख्या |

इसलिए, यह आवश्यक है कि सभी कंपनियाँ समय पर और सही तरीके से फॉर्म 16 जारी करें, ताकि उनके कर्मचारी अपने कर संबंधी दायित्वों को सही तरीके से पूरा कर सकें। फॉर्म 16 का सही समय पर मिलना न केवल कर्मचारियों के लिए फायदेमंद है, बल्कि यह कंपनियों के लिए भी कानूनी जटिलताओं से बचने का एक तरीका है। समय पर फॉर्म 16 प्रदान करने से न केवल कर्मचारियों का विश्वास बढ़ता है, बल्कि यह कंपनी की प्रतिष्ठा को भी बनाए रखता है।

इन दोनों फॉर्म में क्या अंतर है

Income Tax Return :फॉर्म 26AS और फॉर्म 16 में एक महत्वपूर्ण अंतर है। फॉर्म 26AS आपको बताता है कि आपके कितने भी सोर्सेज से टीडीएस और टीसीएस कटा है उसकी विस्तार जानकारी। इसमें आपकी पूरी वित्तीय साल की कर कटौती का विवरण होता है। जबकि फॉर्म 16 केवल यह बताता है कि आपकी सैलरी से जो टीडीएस काटे गए थे, वो सरकार के पास जमा हैं या नहीं।

Income Tax Return :फॉर्म 16 कंपनी की तरफ से आपको दिया जाता है, जबकि फॉर्म फॉर्म 26AS आपको इनकम टैक्स पोर्टल पर जाकर खुद से निकालना पड़ता है। फॉर्म 16 में कर्मचारी की सैलरी से जुड़ी टैक्स विवरण होता है, जबकि फॉर्म फॉर्म 26AS में आपके बाहरी स्रोतों से कटे गए टैक्स की सूची होती है।इसके अलावा, फॉर्म 16 को आपको साल के अंत में मिलता है, जबकि फॉर्म फॉर्म 26ASआप नियमित अंतराल पर चेक कर सकते हैं। फॉर्म 26AS आपको अपनी कर कटौती की स्थिति का पूरा खाता देता है और यह भी सुनिश्चित करता है कि कोई भी त्रुटि न हो। इसलिए, यह अत्यंत महत्वपूर्ण है कि आप अपने फॉर्म 26AS को नियमित रूप से जांचते रहें।

फॉर्म 16 और फॉर्म 26AS मैच नहीं हो रहा तो क्या करें

Income Tax Return : कई बार देखा गया है कि फॉर्म फॉर्म 26AS में टैक्स कटौती का विवरण फॉर्म 16 के साथ मेल नहीं खाता। यह समस्या अक्सर उस समय उत्पन्न होती है जब कर्मचारी को टैक्स कटौती के साथ अतिरिक्त आय मिलती है, जो कि फॉर्म 16 में नहीं दर्शाया जाता है। इसलिए, यदि आपको ऐसी कोई गलती दिखाई देती है तो आपको तुरंत उसे सुधारने का प्रयास करना चाहिए।आपको इस तरह की स्थितियों में अपने कर्मचारियों और कंपनी के फायदे के लिए यह सुनिश्चित करना चाहिए कि टैक्स कटौती के बख्शीश पर सही ध्यान दिया जाए। अगर इसमें कोई गलती होती है, तो आपको तुरंत उसे ठीक करना चाहिए ताकि किसी भी प्रकार की जरूरी कागजात का जोरदार बख्शीश हो सके।

Income Tax Return : यदि आपने अपने टैक्स रिकॉर्ड्स को सही ढंग से न रखा तो इससे आपको भविष्य में कई समस्याओं का सामना करना पड़ सकता है। इसलिए, टैक्स संबंधी डिटेल्स को बख्शीश करते समय विशेष सावधानी बरतना चाहिए।

क्यों दिख सकता है दोनों फॉर्म के डिटेल में अंतर

Income Tax Return :जब एक व्यक्ति टैक्स कटौती करता है और वह टीडीएस रिटर्न नहीं फाइल करता, या कटा गया टीडीएस (TDS) इनकम टैक्स विभाग के पास जमा नहीं करता है, तो इससे फॉर्म फॉर्म 26AS में ऐसी गलतियां होने की संभावना बढ़ जाती है। यह गलतियां आमतौर पर टैक्स रिकॉर्ड्स में भूल या अव्यवस्था के कारण होती हैं।अधिकतर मामलों में, इसे उस व्यक्ति के पूर्ववर्ती कर्मचारी या कर्मचारियों की भूल के रूप में देखा जाता है। उन्होंने चालान की डिटेल गलत भरी, गलत एसेसमेंट ईयर लिखा, या पैन नंबर का सही विवरण नहीं दिया। इन सभी स्थितियों में, फॉर्म 26AS और फॉर्म 16 में तफ़रीक हो सकती है।

इसलिए, सभी यह सुनिश्चित करना चाहिए कि उनके टैक्स रिकॉर्ड्स में कोई भी त्रुटि न हो। यदि कोई ऐसी गलती दिखाई दे, तो उसे तुरंत सही करना चाहिए ताकि बाद में किसी भी प्रकार की समस्या का सामना न करना पड़े।

Income Tax Return : यदि दोनों फॉर्मों में डिटेल में फर्क होता है, तो ऐसी स्थिति में आयकर विभाग आपकी आमदनी या टैक्स देनदारी में अधिकता या कमी के प्रयास के रूप में ले सकता है। इस प्रकार की त्रुटियों से उन्हें आपके खिलाफ जांच भी शुरू करने का कारण मिल सकता है।यह फर्क कई कारणों से हो सकता है, जैसे आपकी सैलरी में किसी अतिरिक्त आय की गलत डिटेल, या किसी और स्रोत से किये गए निवेश की सही जानकारी का अभाव। इसलिए, जब भी आप अपने टैक्स रिकॉर्ड्स की जाँच करें, तो उसमें त्रुटियाँ निकालने का समय निकालें और उन्हें सही करें।

Income Tax Return : आपको अपनी आमदनी और टैक्स देनदारी में त्रुटियों को सुधारने का प्रयास करना चाहिए, ताकि आपको इस तरह की किसी भी समस्या से बचा जा सके। अगर आप ऐसे समस्याओं को समय रहते सुधारते हैं, तो आपको आयकर विभाग की जांचों से निपटने में आसानी होगी।

पैन नंबर की गलती भी दोनों फॉर्म के अंतर की हो सकती है वजह

Income Tax Return : यदि किसी व्यक्ति ने टैक्स पेमेंट चालान में अपना पैन नंबर गलत लिखा हो या बैंक ने गलती से इसमें गलत नंबर डाल दिया है, तो आपके दोनों फॉर्म की जानकारी अलग अलग दिख सकती है।

Income Tax Return : दोनों फॉर्म में फर्क का एक कारण ये भी हो सकता है कि बैंक ने टैक्स इन्फोर्मेशन नेटवर्क (टिन) में चालान के आंकड़े अपलोड ही नहीं किये हों। इस तरह की गलती को ठीक करने के लिए सबसे पहले आपको टिन की वेबसाइट पर जाकर चालान स्टेटस चेक करने की जरूरत है।

Income Tax Return : इस वेबसाइट पर जाकर आप यहां चालान आइडेंटिफिकेशन नंबर (CIN) डालकर अपनी जानकारी चेक कर सकते हैं। इसके अलावा अगर आपको पता चल गया है कि आपका पैन नंबर गलत है तो ऐसी स्थिति में इनकम टैक्स विभाग के एसेसिंग ऑफिसर से संपर्क कर सकते हैं।

फॉर्म 26AS और फॉर्म 16 में अंतर की वजह

Income Tax Return : फॉर्म फॉर्म 26AS और फॉर्म 16 के आंकड़े फर्क होने की कई वजहें हो सकती हैं। इन वजहों में टीडीएस रिटर्न फाइल नहीं करना, गलत पैन नंबर डालना, चालान की डिटेल नहीं भरना या टीडीएस की रकम गलत डालना भी शामिल है।

Income Tax Return : यदि किसी ने अपना टीडीएस रिटर्न नहीं फाइल किया है, तो इससे उसकी टैक्स कटौती विवरण में फर्क पैदा हो सकता है। अगर किसी ने गलत पैन नंबर डाला है, तो भी फॉर्म फॉर्म 26AS और फॉर्म 16 में आंकड़े अलग अलग दिखाई देंगे। चालान की डिटेल न भरने से भी इस तरह की त्रुटि हो सकती है।

इसलिए, सभी टैक्सपेयर्स को अपनी टैक्स कटौती और फाइलिंग में सावधानी बरतनी चाहिए और सुनिश्चित करना चाहिए कि सभी जानकारी सही और अच्छे ढंग से भरी गई हो। यदि किसी त्रुटि का पता चलता है, तो उसे तुरंत सही करना चाहिए ताकि कोई भी समस्या न उत्पन्न हो।

दोनों फॉर्म के अंतर को ठीक कैसे करें

Income Tax Return : टैक्स कटौती करने वाले संस्थान या व्यक्ति से अनुरोध करना पड़ता है अगर आपके टैक्स कटौती सर्टिफिकेट में कोई त्रुटि है। आप उन्हें रिवाइज्ड रिटर्न भरने के लिए कह सकते हैं ताकि सही जानकारी दर्ज की जा सके।

Income Tax Return : जब आपके टैक्स कटौती सर्टिफिकेट में कोई अंतर होता है, तो आपको बैंक या टैक्स कटौती करने वाले संस्थान से संपर्क करना चाहिए। आप उन्हें बता सकते हैं कि आपके सर्टिफिकेट में गलती है और इसे सही करने की आवश्यकता है।

Income Tax Return : बैंक द्वारा काटे गए टीडीएस पर जारी सर्टिफिकेट में अंतर होने पर भी आप बैंक से इसे ठीक करने के लिए कह सकते हैं। वे आपके संदर्भ में सर्टिफिकेट को जांचेंगे और गलती को सही करेंगे। इससे आपकी टैक्स कटौती की जानकारी में सही अंकड़े दर्ज होंगे और किसी भी परेशानी से बचा जा सकेगा।

Income Tax Return : आंतरराष्ट्रीय कर वकील आदित्य रेड्डी बिजनेस स्टैंडर्ड की एक रिपोर्ट में बताया गया है कि, “अगर किसी कारणवश नियोक्ता आपकी समस्या को हल करने में असफल होता है, तो आपके पास आईटीआर विभाग के ई-फाइलिंग पोर्टल के माध्यम से शिकायत दर्ज करने का विकल्प है।”

इसके अतिरिक्त, यदि आपने गलती से फॉर्म 26एएस में दिखाए गए टीडीएस क्रेडिट से अधिक का दावा किया है, तो आपको आईटीआर फाइलिंग के दौरान इसे स्पष्ट करने की जरूरत हो सकती है। इसे सही करने के लिए, आपको वित्तीय वर्ष के बाद दिए गए समय सीमा के अंतर्गत संबंधित आयकर निकाय के अधिकारी से संपर्क करना होगा। यह सुनिश्चित करेगा कि आपकी कर विवाद निराकरण के लिए उचित उपाय किए गए हैं और आपको किसी भी प्रकार की दिक्कत से बचाया जा सके।

इससे भी पढ़े :- भारत की आर्थिक स्थिति, GDP में गिरावट और महंगाई का असर |

Pingback: Civilizations that eradicated climate change :जलवायु परिवर्तन का नाश करने वाली 10 सभ्यताओं और साम्राज्यों की कहानी |